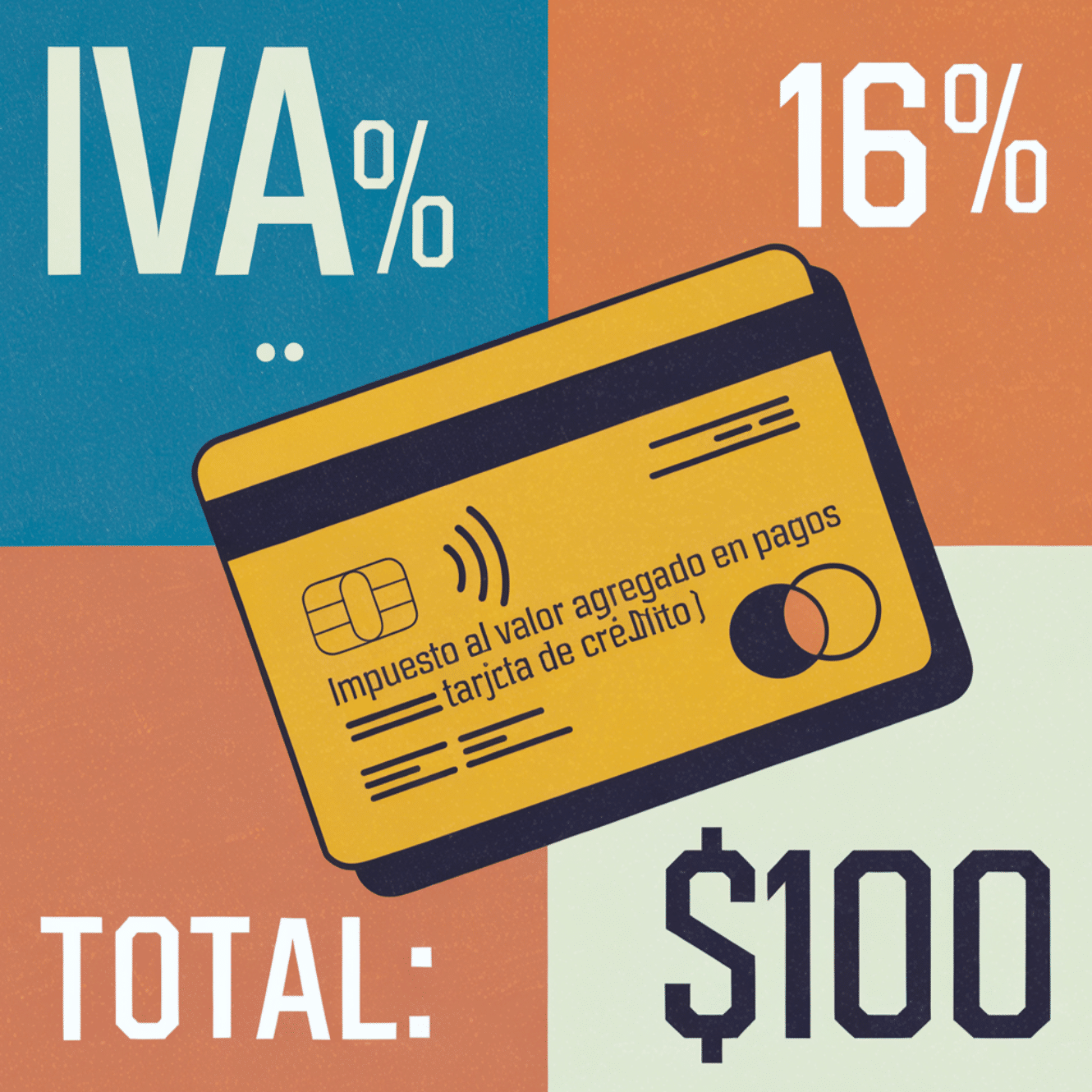

Impuesto al valor agregado en pagos con tarjeta de crédito

El IVA es un impuesto que todos los habitantes de México pagamos de manera indirecta cuando decidimos consumir un producto o un servicio específico. Elementos que casi siempre compramos pagando en efectivo o con nuestra cuenta de banco (débito).

Pero, ¿Qué pasa si usas productos crediticios como medios de pago?, ¿es aplicable? Y, de ser así, ¿cuándo es obligatorio el impuesto al valor agregado en pagos con tarjeta de crédito? Esta son preguntas que todo tarjetahabiente se hace cuando se trata de impuestos, y lo cierto es que sí hay casos en los que este tributo se debe incluir. En breve, introducimos algunos casos en los que esto sucede.

Aplicación del impuesto al valor agregado en pagos con tarjeta de crédito

Es importante establecer los aspectos bases sobre el pago del impuesto al valor agregado en pagos con tarjeta de crédito. Por ejemplo, cómo es el cálculo del IVA cuando se usan estos instrumentos financieros y qué relación existe entre este tributo y los precios finales.

Habiendo dicho lo anterior, es importante mencionar que, a toda compra efectuada con TC, le corresponde un porcentaje del 16% sobre el precio base del producto gravado. De esta manera, todo comercio tiene la obligación de incluir dicho tributo al precio final, haciendo que el comprador lo paga de manera indirecta.

En el caso de las transacciones, este elemento no se muestra como algo separado, ya que, como explicamos hace poco, el mismo viene incluido dentro del cálculo del precio final (que se verá en el desglose de la factura). Se trata de un mecanismo que se emplea para que los comerciantes cumplan con sus obligaciones.

Caso práctico sobre la aplicación del IVA

Asumiendo que un comprador decide pagar un producto que vale $10.000 MXN, el impuesto que se le aplica a este mismo es del 16%, es decir, $1.600 MXN. De esta manera, en el recargo de la tarjeta por la compra aparecerá un total de $11.600 MXN, no separado.

Ahora bien, incluso si el cliente decide pagar por cuotas, este IVA estará de igual manera en cada parte.

Casos regulares donde se paga IVA al usar una tarjeta de crédito

Puede pasar desapercibido, pero existen circunstancias en la que usando tu tarjeta de crédito es aplicable el IVA, ya sea adquiriendo un producto o un servicio. En esencia, hay casos comunes que puedes identificar fácilmente por sus características. En breve te explicamos cuáles son.

Durante la compra en tiendas físicas y en línea

Esto dependerá de la clase de producto o servicio que desees conseguir. Normalmente, el impuesto al valor agregado en pagos con la tarjeta de crédito se puede incluir para artículos como los electrodomésticos, los teléfonos inteligentes, ordenadores, y otros.

Reflexionemos sobre la siguiente situación: si tú como comprador decides adquirir un refrigerador por un costo de $15.000 MXN, el IVA aplicado sería del 16%. Por tanto, no terminarías cancelando solo los 15.000. Este sería el precio base al que se le aplica el IVA para luego sumárselo al precio final, que sería $17.400.

Pago de servicios básicos

Por mencionar algunos de los que incluyen el IVA, tenemos los de telefonía, servicios de televisión por cable, conexión a internet, y las famosas plataformas de transmisión (streaming).

Ahora bien, digamos que requieres cancelar un servicio como Netflix, por una cuota de $200 MXN. A este tipo de servicios también se le calcula un 16% de tributo, por lo que terminarías pagando $232 pesos.

Reservas en hoteles y boletos de avión

Las reservas en los hoteles o de boletos de avión son posibles gracias al pago con tarjetas de crédito. Y aunque puedas usar otras alternativas de pago, emplear dicho instrumento supone sus ventajas. Sin embargo, no está exento del cálculo del IVA, al que también se le aplica la cuota máxima (16%). En ese caso, si apartas una habitación de hotel de $3.000 pesos, realmente terminarías pagando $3.480 MXN.

Restaurantes y entretenimiento

Todo lo que sea entretenimiento o establecimientos para el ocio y el consumo están sujetos al impuesto al valor agregado en pagos con tarjeta de crédito. Espacio como el cine, los bates, las salas de espectáculo y los restaurantes son objeto de gravamen, que se encuentra reflejado en el precio final.

Es decir, imagina que vas a pagar una cena que alcanza los $2.500 MXN. Dentro del ticket se incluirá un tributo del 16% (IVA), por lo que terminarás pagando unos $2.900 pesos.

Excepciones y situaciones donde no se aplica el IVA

Así como hay casos en lo que el impuesto al valor agregado en pagos con tarjeta de crédito es aplicable, hay otros momentos en los que se pueden establecer excepciones. En pocas palabras, situaciones en las que no se debe pagar este tributo. Conocerlas es esencial para no ser víctima de fraudes en el gravamen de ciertos productos.

Bienes y servicios exentos según la ley mexicana

La ley mexicana para el impuesto al valor agregado establece una serie de elementos que están exentos del IVA. Esto significa que no poseen un cargo adicional al momento de pagar por ellos. Los sectores que más se benefician de este hecho son los de la educación, la salud y los alimentos:

- A los medicamentos y a los servicios relacionados con la atención médica no se les aplica un gravamen. Esto es diferente a aquellos productos a los que se les aplica una tasa del 0%.

- También se incluyen dentro de esta categoría las colegiaturas, sin importar si son públicas o privadas. Abarcando los niveles más básicos, hasta el superior (universidad).

- Algunos productos que puedes encontrar en los supermercados, como la leche, las frutas, las verduras y otros esenciales, no se les suma el IVA.

¿Cuál es el impacto de las exenciones en la factura?

El impacto es evidente, y es la no inclusión del IVA dentro del desglose de la factura, por lo que terminará pagando un precio final que no incluye dicho tributo. Supongamos que quieres cancelar un ticket de $1.000 en medicinas. En la estructura de los pagos, no verás ese 16% que se suele incluir porque estará exento al tratarse de medicamentos.

Cálculo del IVA en una compra real

Tener un ejemplo real en el que se muestra la estructura del impuesto al valor agregado en pagos con tarjeta de crédito puede ayudarte a entender cómo funciona el proceso de cálculo. A continuación, exponemos un caso en que se muestra paso a paso cómo identificar el IVA.

Escenario: Compra de producto electrodoméstico por un monto de $10.000 MXN

Partimos de la idea de que un cliente se acercó a una tienda y adquirió un microondas por un precio de $10.000 pesos. Este fue el monto que salió en la factura final, pero en ella, no se puede evidenciar la cantidad equivalente al IVA.

Lo primero es determinar cuál es el precio base del producto que se compró. El cálculo funcionaría de la siguiente manera:

- Precio base = Precio total pagado / (1 + 0,16)

- Precio base = 10.000 / 1,16

- Precio base = 8.620,69.

Una vez que tenemos este valor, se puede proceder a determinar cuánto se tiene que pagar de IVA:

- IVA = Precio base del producto x 16%.

- IVA = 8.620,69 x 0,16.

- IVA = 1.379,31.

Ahora sí, se aplica la sumatoria del IVA al precio base y se consigue el total a pagar para la compra del microondas:

- Total compra = Precio base + IVA.

- Total compra = 8.620,69 + 1.379,31.

- Total compra = 10.000.

Preguntas Frecuentes

¿Cómo es el cálculo del IVA si se realizan pagos diferidos?

Cuando se hacen compras con pagos fraccionados, casi siempre se incluye un interés adicional al monto total de la compra. Dicho porcentaje se aplica sobre cada cuota, en el que ya fue incluido el IVA.

¿Se puede identificar el IVA en el estado de cuenta?

Como un elemento individual dentro de cada una de las transacciones, no. Recuerda que el IVA se incluye en el precio final, por lo que no es posible detectarlo. No obstante, en algunos tickets o facturas aparece el desglose de la compra, donde sí se puede evidenciar el tributo y la cantidad.

¿Qué pasa si un comercio no desglosa el IVA?

Es de carácter obligatorio que todo comercio o negocio integre el desglose del IVA en la factura. De modo que cada cliente pueda ver lo que está pagando con total claridad y transparencia. Si no se hace, dicho comercio puede enfrentar sanciones o castigos según lo que dicta la ley del impuesto al valor agregado en México.

¿Es posible solicitar devoluciones de IVA?

Así es, los contribuyentes pueden solicitar una devolución del IVA en el Servicio de Administración Tributaria. Esto es aplicable cuando la persona tiene un balance de IVA pagado mayor al IVA cobrado durante operaciones comerciales. Aunque, es preciso demostrar tal hecho presentando en las oficinas del SAT o en su web las declaraciones fiscales o cualquier documento que pueda respaldarlo.

¿El IVA en pagos con tarjeta es deducible de impuestos?

La respuesta es sí. El impuesto al valor agregado en pagos con tarjeta de crédito es deducible si la persona o la empresa está registrada como contribuyente ante el SAT. Pero, para hacer que esto sea válido, deben tener facturas digitales que cumplan con los requerimientos establecidos por la ley fiscal de México.

Deja un comentario